Auch wenn der Hauskredit scheinbar auf sicheren Füßen stand: Kommt es im Betrieb unerwartet zu Kurzarbeit oder zur plötzlichen Arbeitslosigkeit kann diese Sicherheit zunichtemachen. Um den Hauskredit bei Arbeitslosigkeit oder Kurzarbeit zu retten, gibt es verschiedene Lösungen.

Inhaltsverzeichnis: Das erwartet Sie in diesem Artikel

Hauskredit bei Kurzarbeit: Die Zwangsversteigerung ganz smart verhindern

Verschiedene Gründe können dazu führen, dass eine Zwangsversteigerung für die Immobilie droht. Wer als Kreditnehmer erst einmal überschuldet ist, hat allerdings dennoch einige Wege, sein Haus trotz Kurzarbeit noch zu retten: dabei kann unter anderem ein Darlehen helfen, wie es bei der Hausrettung von creditSUN angeboten wird.

Hauskredit bei Arbeitslosigkeit & Co: schnell gegensteuern

Eine plötzliche Kurzarbeit ist nur ein Grund, der den Hauskredit bedrohen und eine Zwangsversteigerung wahrscheinlicher machen kann. Vieles im Leben kann geplant werden, dennoch kommt es anders, als man denkt.

Vor dem Hintergrund, dass ein Kredit für das Haus oft auf 20 Jahre festgeschrieben wird, kann natürlich besonders viel passieren, denn nicht nur eine Arbeitslosigkeit kann eintreten. Auch:

- Scheidung,

- Familienzuwachs oder

- eine schwere Krankheit

können dazu führen, dass der Kredit für die Immobilie nicht mehr gestemmt werden kann. Vielleicht sind auch mehrere Anschaffungen nötig geworden und neben dem Hauskredit laufen inzwischen weitere Kredite. Der Kreditnehmer ist überschuldet, kann seine Kreditraten nicht mehr zahlen. Schon bald wird die Bank mehr oder weniger höflich anklopfen und um Begleichung der Kreditschulden bitten.

Der erste Schritt, um den Hauskredit bei Arbeitslosigkeit oder Krankheit zu retten, besteht darin, mit der Bank zu sprechen. Diese muss wissen, dass die einst geplante Immobilienfinanzierung nicht mehr passt.

Spätestens dann, wenn das Geld bereits zu Mitte des Monats aufgebraucht ist oder sich ein Kreditnehmer bereits Geld leihen muss, ist der Zeitpunkt gekommen, um mit der Bank über eine Umschuldung oder Anpassung des Kredits zu reden. Banker haben oft mehr Lösungsmöglichkeiten in petto, als der Kreditnehmer angenommen hätte!

Ein optimaler Hauskredit verlangt jede Menge Planung seitens des Eigentümers der Immobilie. (Foto: Shutterstock-_fizkes)

Banken möchten Ärger mit dem Hauskredit vermeiden

Ein optimaler Hauskredit verlangt jede Menge Planung seitens des Eigentümers der Immobilie. Auch die Bank hat viel Aufwand hineingesteckt und möchte nun, dass sich die Tilgung so einfach und vorhersehbar wie möglich gestaltet.

Zeigt sich jedoch, dass der Hauskredit bei Arbeitslosigkeit oder aus anderen Gründen nicht mehr wie geplant bedient werden kann, muss etwas unternommen werden.

Denn auch wenn in den vergangenen Jahren weniger Zwangsversteigerungen verzeichnet wurden, sind sie doch immer noch an der Tagesordnung und ein Aufwand, den die meisten Banken gern vermeiden würden.

Wichtig ist hier in erster Linie Ehrlichkeit, denn die Bank möchte nicht das Blaue vom Himmel versprochen bekommen, sondern belastbares Zahlenmaterial sehen, auf dessen Basis der Kredit für das Haus angepasst werden kann. Und das geht sogar, wenn der Kreditnehmer arbeitslos geworden ist.

Hauskredit bei Arbeitslosigkeit retten: Die Bank hilft

Auch wenn in den letzten Jahren die Anzahl der Zwangsversteigerungen gesunken ist, so lässt die aktuelle wirtschaftliche Situation dank Corona nicht auf eine weitere Entwicklung dieser Art schließen.

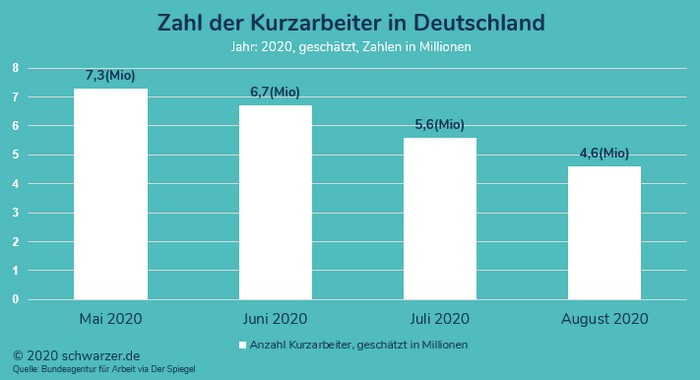

Die folgende Grafik zeigt, wie sich die Zahl der Arbeitslosen in Deutschland seit dem ersten Lockdown im Frühjahr 2020 entwickelt hat:

Infografik: Zahl der Kurzarbeiter in Deutschland 2020

Es ist naheliegend, dass jemand, der arbeitslos geworden ist, recht schnell an seine finanziellen Grenzen kommt, wenn er monatlich tausend Euro oder mehr für einen Hauskredit zahlen soll.

Es ist daher zu erwarten, dass Zwangsversteigerungen zunehmen werden und dass so manches Haus im kommenden Jahr unter den Hammer kommen könnte.

Wer droht, arbeitslos zu werden oder bereits von Arbeitslosigkeit betroffen ist, wird in erster Linie an seinen Hauskredit denken. Wie lässt sich die eigene Immobilie nun noch retten? ( Foto. Shutterstock-UfaBizPhoto)

Hauskredit bei Arbeitslosigkeit in Kooperation mit der Bank retten

Wer droht, arbeitslos zu werden oder bereits von Arbeitslosigkeit betroffen ist, wird in erster Linie an seinen Hauskredit denken. Wie lässt sich die eigene Immobilie nun noch retten?

Die Bank hat dafür zahlreiche Vorschläge parat:

-

Tilgung aussetzen

Wer arbeitslos geworden ist, möchte vielleicht die Rate für den Hauskredit senken. Dafür gibt es verschiedene Möglichkeiten. Zum einen kann der Tilgungsanteil gesenkt werden und wird beispielsweise von drei auf zwei Prozent angepasst. Ist der Anteil der Tilgung geringer, sinkt auch die monatliche Zinsbelastung.

In der Folge fällt die gesamte Rate für den Hauskredit niedriger aus. Möglich ist es auch, die Tilgung ganz auszusetzen. Dann fällt nur noch der Zinsbetrag für den Kredit an. Nachteilig ist an dieser Lösung, dass sich die Laufzeit des Kredits verlängert, was wiederum zu einer Verteuerung aufgrund höherer Zinszahlungen führt.

-

Raten stunden

Die Immobilie soll eigentlich monatlich abgezahlt werden. Wer durch Arbeitslosigkeit aber nicht mehr in der Lage ist, seine Raten zu zahlen, kann diese auf Antrag von der Bank gestundet bekommen.

Die Bank wird sich darauf aber nur einlassen, wenn die Zahlungsunfähigkeit nur von begrenzter Dauer ist. Scheint die Arbeitslosigkeit aber nicht nur vorübergehend zu sein und könnte der Betreffende gar früher verrentet werden, müssen andere Lösungen her.

-

Kredit umschulden

Die Zinsen der Banken unterscheiden sich teilweise erheblich. Eine Umschuldung kann daher dazu führen, dass der Zinsbetrag sinkt und folglich pro Monat geringere Beträge an die Bank gezahlt werden müssen. Allerdings kann eine vorzeitige Ablösung des Kredits bei einer Bank von dieser mit einer Strafgebühr belastet werden, was den Einspareffekt zunichtemacht.

Das Haus selbst retten

Um den Hauskredit bei Arbeitslosigkeit oder bei Vorliegen anderer Gründe für die Zahlungsunfähigkeit retten zu können, ist auch der Verkauf der Immobilie auf dem freien Markt möglich. Damit lässt sich meist noch ein höherer Verkaufspreis erzielen als mit der Zwangsversteigerung, bei der der Verkehrswert maßgeblich für den Verkaufspreis ist.

Der Grund:

Bei der Zwangsversteigerung kann die Bank den Zuschlag an den Bieter veranlassen, wenn dieser zwischen 5/10 und 7/10 des Verkehrswertes bietet. Damit ist der Verkaufspreis meist sehr gering und reicht noch nicht einmal, um den Hauskredit vollständig ablösen zu können. Der freie Verkauf ist daher unbedingt anzuraten!

Die Zwangsversteigerung ist beantragt

Auch dann, wenn die Zwangsversteigerung schon beantragt ist, kann der Eigentümer der Immobilie diese noch retten. Innerhalb einer Frist von 14 Tagen kann er die einstweilige Einstellung nach § 30 Zwangsversteigerungsgesetz beim zuständigen Amtsgericht beantragen.

Dieses überprüft die Sachlage und stellt fest, ob der Antragsteller binnen sechs Monaten in einer wirtschaftlich besseren Situation sein wird. Sollte das der Fall sein und das Gericht einschätzen, dass der Gläubiger dadurch keinen Nachteil haben wird, kann die Zwangsversteigerung eingestellt werden.

Passiert das drei Mal, gilt der Antrag der Bank auf Zwangsversteigerung der Immobilie als nicht mehr existent bzw. zurückgenommen.

Gerade Selbstständige haben oft ein Problem damit, einen Kredit zu bekommen. Sie haben kein regelmäßiges Einkommen und wurden bis vor Kurzem von einigen Banken ohne weitere Begründung abgelehnt. ( Foto: Shutterstock-DesignRage)

P2P Darlehen für Immobilieneigentümer als Alternative zur klassischen Bankfinanzierung

Gerade Selbstständige haben oft ein Problem damit, einen Kredit zu bekommen. Sie haben kein regelmäßiges Einkommen und wurden bis vor Kurzem von einigen Banken ohne weitere Begründung abgelehnt.

Zu unsicher die Kreditvergabe, zu schlecht die Bonität. Doch Selbstständige haben zusätzlich das Problem, dass mit einem Hauskredit umfassende Formalitäten einhergehen, für die oft schlichtweg die Zeit fehlt. Die Lösung ist das P2P-Darlehen, das auch für andere Immobilienbesitzer die Rettung sein kann. Die Selbstständigkeit ist hierfür keine Voraussetzung!

So funktioniert das P2P-Darlehen

Das P2P-Darlehen richtet sich an Eigentümer einer Immobilie. Diese bekommen durch einen Investor (eine andere Privatperson) Geld zu einem fest vereinbarten Zinssatz und für einen definierten Zeitraum. Die Verwendung des Geldes spielt dabei keine Rolle, es kann somit auch für den Hauskredit im Falle einer Arbeitslosigkeit verwendet werden.

Der Kreditvermittler prüft die Bonität des künftigen Kreditnehmers und bewertet die als Sicherheit einzusetzende Immobilie nach banküblichen Standards. Wichtig: Die Immobilie muss zur Absicherung des Kredits einen ausreichend hohen Wert besitzen und die Rückzahlung des Kredits muss als wahrscheinlich eingestuft werden können.

Der Kreditgeber bekommt Zinsen und Tilgungsanteil ausgezahlt. Der Vermittler bekommt eine Courtage bei Vertragsschluss, diese ist vom Kreditnehmer zu zahlen.

Die Kennzeichen des P2P-Darlehens auf einen Blick:

- ohne Bonitätsnachweis möglich

- kurzfristige Bearbeitung des Kreditantrags

- Geld zur freien Verwendung

- Laufzeiten meist zwischen 6 und 36 Monaten

- Immobilie als Sicherheit

- Eintragung der Grundschuld beim Notar

Arbeitserlaubnis: Wie beantragen, wer sie bekommt, was Arbeitgeber beachten müssen ( Foto: Shutterstock-_AJR_photo )

Häufig gestellte Fragen zum Hauskredit bei Arbeitslosigkeit

Kann man sich ein Haus nehmen, auch wenn man arbeitslos ist?

Ist das nötige Eigenkapital vorhanden, kann sich auch ein Arbeitsloser ein Haus kaufen. Als kreditwürdig gilt er indes in der Regel nicht mehr. Hilfreich ist hierbei ein Kredit von Privat, der als P2P-Kredit beworben wird. Die Immobilie muss dabei als Sicherheit gesetzt werden.

Wichtig: Die Rückzahlungsfähigkeit muss auch hier gegeben sein!

Wie lange zahlt die Restschuldversicherung bei Arbeitslosigkeit?

Die Restschuldversicherung zahlt bei Arbeitslosigkeit ab dem ersten Tag und bis zu ihrem Ende. Allerdings ist die Leistungsdauer auf zwölf Monate begrenzt. Wer länger arbeitslos ist, kann nicht mehr mit Leistungen aus der Restschuldversicherung rechnen und muss nach anderen Finanzierungsmöglichkeiten für die Immobilie suchen.

Wann greift eine Restkreditversicherung?

Die Restkreditversicherung tritt in Leistung, wenn der Kreditnehmer arbeitslos wird oder erkrankt. Ist er nicht mehr in der Lage, seine Raten zu zahlen, heißt das demzufolge nicht automatisch, dass die Restkreditversicherung greift! Die Versicherer führen hier zahlreiche Ausschlusskriterien in ihrem Leistungskatalog auf.

Was deckt eine Restschuldversicherung ab?

Die Restschuldversicherung deckt Zahlungsschwierigkeiten bei Krediten durch plötzliche Krankheit, Arbeitslosigkeit oder Tod des Kreditnehmers ab. Allerdings kann es sein, dass die Leistungen auf zwölf Monate beschränkt sind und dass zum Beispiel bei Arbeitslosigkeit eine Karenzzeit von bis zu sechs Monaten hingenommen werden muss.